- Дают ли сейчас ипотеку на строительство дома?

- Государственные субсидии

- Плюсы и минусы ипотеки

- Виды ипотечных программ

- Где можно взять ипотеку на строительство частного дома?

- Особенности ипотеки

- Оформление

- Ипотека в Сбербанке

- Необходимые документы

- Ипотека в Россельхозбанке

- Необходимые документы

- Ипотека в ВТБ

- Необходимые документы

- Возможные риски

- Что может выступать в качестве залога?

- Полезные советы

Дают ли сейчас ипотеку на строительство дома?

Данный вид ипотечного кредитования банки считают как самым рискованным для них и требования довольно жесткие.

Банки дают ипотеку под строительство, но неохотно, потому что такое строение куда сложнее продать, чем машину или квартиру. К тому же с каждым годом стоимость меняется. Для своей компенсации, банки требуют созаемщиков и залоговых обязательств.

На сегодняшний день, к сожалению, предложений на подобное строительство от банков очень мало. Основной риск для банков – недострой.

Для компенсации рисков, банк требует созаемщиков и обязательный залог имущества.

Способы финансирования:

- Целевой кредит – куча преград, нюансов, долго и сложно. Можно лишиться части денег, если неумело получить транш и подтвердить его использование. Требуется первоначальный взнос. От сметной стоимости будущего дома банк дать только около 80%.

- Кредит под залог участка – облегчает дело имеющийся земельный участок. Может служить как дополнительный источник. Если есть в свободном распоряжении дополнительные накопления, то это также облегчит и ускорит процесс стройки.

- Кредит под залог недвижимости – для получения наличной суммы денег, можно заложить свою квартиру. В связи с подобным залогом, банки в 80% одобрят от рыночной стоимости квартиры, поскольку данной сумма может покрыть финансирование стройки дома.

- Кредит под залог автомобиля – машины банки оценивают не так много как квартиры, только на 60-70% от стоимости на рынке.

- Использование материального капитала – можно воспользоваться им для стройки.

- Потребительский кредит – большую сумму денег не одобрят, плюсом будет имеющиеся накопления.

Государственные субсидии

- Бюджетники. Заемщик может рассчитывать до 35% на возмещение затрат при наличии стажа от 3 лет в бюджетной сфере.

- Молодые семьи. Бездетные получают 30%. При наличии 1-2 малышей, субсидия 35%.

- Многодетные семьи. Получают 40-45%, а при наличии постоянного дохода и более 5 детей субсидия 50%.

Не запрещено складывать льготы. К примеру: материнский капитал молодой и многодетной семьи.

Плюсы и минусы ипотеки

Минусы:

- Подготовка сметной документации.

- Срок окончания строительства.

- Следование смете.

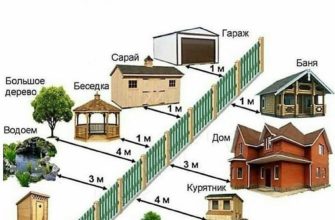

- В собственности или под постройку земля.

- Требования к земле.

Плюсы:

- Улучшение качества жизни.

- Огромный плюс для вас, если вы платежеспособны, у вас нет под залогом недвижимости и если под строительство вам нужно более 2000000 рублей, однозначно вам одобрят.

Виды ипотечных программ

Очень много финансово-кредитных учреждений занимается на сегодняшний день ипотечным кредитованием. По такому виду займа существует великое множество программ.

Основные виды:

- Непосредственно на строительство частного дома, если у собственника имеется свой земельный участок (большие шансы для одобрения).

- Началось строительство, но для его завершения не хватает средств (во многом зависит от этапа уже построенного дома и материалов).

- Ипотека как на покупку самого земельного участка, так и на строительство (под залоговое имущество есть шанс одобрения заявки на ипотеку, но в основном выдают в редких случаях).

На льготный кредит строительство жилья могут рассчитывать некоторые категории граждан. Особенностью является – низкая процентная ставка. Воспользоваться подобной ссудой могут: военные, молодые семьи, многодетные родители и молодые специалисты. Потребительский кредит выдают под залог собственного имущества.

Под материнский капитал строительство проводится с помощью использования сертификата. Процентная ставка зависит от первоначального взноса и от срока кредитования. Клиенты банка, которые являются их вкладчиками или работниками, получают льготы в виде скидок или пониженных ставок.

Требования банков:

- Гражданин РФ – стабильный доход.

- Определенный возраст – от 21 до 75 лет.

- Документы о стаже и занятости – опыт работы от 1 года и не менее полугода отработать на последнем месте.

- Оплачиваемая работа – не менее 3-6 месяцев постоянного дохода.

- Репутация – хорошая кредитная история.

Поручительство сейчас является одним из правил банков для ипотечного кредитования. Ведь платежеспособный клиент куда более заинтересует банки, чем заемщик неспособный покрыть кредитные риски.

Где можно взять ипотеку на строительство частного дома?

Большинство банков в России предлагают построить дом в кредит. Среди банков-лидеров можно назвать:

- Сбербанк.

- Банк Москвы.

- Россельхозбанк.

- ВТБ.

- Московский кредитный банк.

- Росевробанк.

Особенности ипотеки

До оформления ипотеки нужно учесть некоторые нюансы. Как правило, банки требуют дополнительное обеспечение в виде залога, поскольку строительство связано с рисками для банка. Возмести потери банку при не достроенном доме, будет достаточно сложно нарушенным заемщиком.

Особых проблем с получением ипотеки не будет, если заемщик официально подтвердил, что официально является собственником застраиваемого участка.

Также предоставление заемщиком третьих лиц вероятность увеличится на получение ипотечного кредита. В качестве самостоятельного объекта залога вполне сможет служить завершенный объект строительства. К тому же процентные ставки по завершении работ будут снижены, это связано с тем, что понижаются риски, а заемщик сможет выплатить кредит на более выгодных для него условиях.

Оформление

Сроки, процентная ставка и величина первого взноса определяется индивидуально. До заключения договора с банком, нужно изучить различные предложения от всех кредиторов по ипотечной программе и выбрать для себя наиболее оптимальные условия. Это поможет минимизировать расходы на переплату.

Ипотечное кредитование является строго целевым кредитом, об этом стоит помнить. Поэтому средства, выдаваемые банком на данное строительство, можно потратить исключительно по его назначению.

Ипотека в Сбербанке

Можно взять кредит в Сбербанке на строительство частного дома под залог возводимого или какого-либо другого имущества. Клиент может получить сумму от 100000 до 1000000 рублей на 25-30 лет. Возраст кредитополучаемого должен быть не менее 21 года и не старше 75 лет. Кредитная ставка начинается от 10,5%.

Первоначальный взнос от стоимости строящегося дома должен быть 25%. Необходимо привлечь созаемщика и оформить страховку.

Необходимые документы

- Паспорт РФ.

- Трудовая книжка.

- Справка 2НДФЛ.

- Документы, подтверждающие аренду на земельный участок или право собственности заемщика.

- Если строительство с помощью компании, то необходим договор на проведение строительных работ.

- Смета на строительство.

- Если требуется по законодательству разрешение на строительство, то его необходимо предоставить.

- Документы оплаты первого взноса.

Для оформления ипотеки для строительства нужно лично подойти в отделение банка по месту прописки, работы или в районе строящегося земельного участка. Залог имущества является обязательным условием.

Важно! Строительство дома должно возводиться по законодательно утвержденной схеме. Заказанный проект необходимо утвердить в определенных инстанциях. Все согласовать, где нужно и получить разрешение.

Ипотека в Россельхозбанке

Получить кредит на постройку дома в этом банке нельзя, но можно купить для строительства дома земельный участок, оформить договор ипотеки или приобрести готовое строение на участке. Необходимо обеспечить залог для приобретаемого объекта.

Ставка начинается от 12,5%. Сумма займа от 100000 до 2000000 рублей. Срок предоставляется до 25 лет.

Необходимые документы

- Паспорт РФ.

- Справка о доходах и стаже заемщиков и созаемщиков.

- Свидетельство на землю о праве собственности.

- Смета на строительство.

Оформление производится в отделении банке. Срок рассмотренной вами заявки не более 10 рабочих дней.

Определение полной стоимости ипотеки можно произвести до подачи заявки самостоятельно на кредитном калькуляторе.

Ипотека в ВТБ

Ипотека в ВТБ точно так же не поддерживается, как и в Россельхозбанке. Под залог имущества можно запросить нецелевой заем на достройку жилого дома или на постройку дачи.

Максимальная сумма, предоставляемая банком только 50% от стоимости недвижимости, которая закладывается под ипотеку. Отсутствует первоначальный взнос. В течение всего срока ставка 12,25% на 20 лет.

Необходимые документы

- Паспорт РФ.

- Письменное заявление заемщика.

- Постоянная или временная регистрация заявителя.

- Сведения о работе (длительность и стаж).

- Договора и расчеты будущего дома.

- Право собственности на земельный участок.

- Выписка расчетного счета из банка.

- Сертификат материнского капитала.

- Информация о залоговом имуществе.

Условия оформления:

- Ограниченные сроки на выполнение.

- Стоимость земельного участка.

- Месторасположение.

- Надежность, материалы и долговечность сооружения.

- Гарантия возврата кредита.

Возможные риски

Добросовестным заемщикам на строительство частного дома, с радостью выдает кредит любой банк. Но за время стройки могут случиться совсем не предвиденные обстоятельства: пропадет платежеспособность, изменится стоимость стройматериалов и работ, изменятся цены на недвижимость.

И еще куча событий, которые скажутся не лучшим образом на процентной ставке и само собой на выплате долга. Банки заранее пытаются предугадать и обезопасить от подобных проблем путем корректировок в договоре и гибких кредитных решений.

Что может выступать в качестве залога?

В качестве залога может быть принадлежащее потенциальному заемщику любое ценное имущество. Разумеется, по оценочной стоимости на рынке не должно быть дешевле суммы кредита. Выступает сам приобретаемый объект недвижимости, если покупка дома идет за ипотеку.

Но такое невозможно, если вы собираетесь только построить дом, так как он не может рассматриваться в качестве залога сегодняшнего кредита этот «объект будущего». Исключение – высокой степени готовности объект, то есть объект, который практически завершил строительство.

Квартира, дача или иное имущество гражданина также может являться залогом для ипотеки. Имеющийся земельный участок прекрасно подойдёт для стройки частного дома и в качестве обеспечения залога.

После завершения строительства, дом может служить объектом обеспечения для погашения кредита, после оформленного перезалога.

Полезные советы

Составьте технический план перед подачей заявки. В плане лучше сразу указать теплоизоляцию и коммуникации, в целях повышения ликвидности. Приоритет отдают в основном домам из бетона и кирпича. Стоит заложить данный дом по его завершению, это снизит процентную ставку.

В качестве первоначального взноса, банки разрешают предоставлять документацию о расходах на строительство. Необходимо для этого собрать квитанции и чеки и заверить их. Подрядные организации могут помочь с отчетностью, чтобы строительные материалы приобретались за счет компании по составленному договору.

Но не стоит злоупотреблять данным методом, так как банки хоть и поверхностно, но проверяют рыночную стоимость, отсюда ипотека будет аннулирована по доказанному мошенничеству финансовым учреждением.

Следует подавать заявки сразу в несколько банков, чтобы увеличить шанс на одобрение и выдачи кредита. Кредитные организации на основании персональных данных клиента могут условия погашения. Для положительного кредитного лимита лучше привлечь 3 созаемщиков.

Однозначную оценку каждому банку и виду ипотеке дать невозможно, потому что у каждого свое видение отрицательных и положительных моментов по кредиту. Свои потребности и приоритеты. Принимайте правильное решение, вооружившись всей самой важной и необходимой информацией.